热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

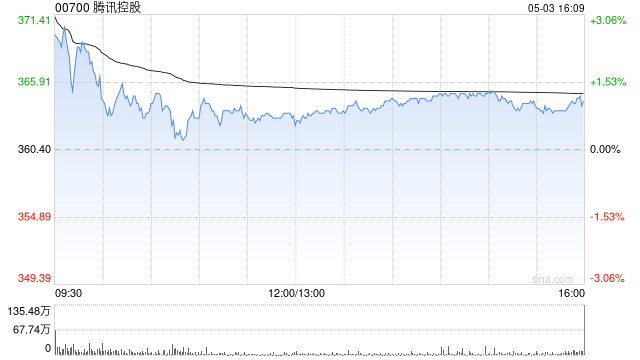

广发证券发布研究报告称,维持腾讯控股(00700)“买入”评级,预计24-25年收入为6589/7261亿元,调整后归母净利润为2030/2312亿元,合理价值为507.55港元/股。考虑本土游戏《地下城与勇士:起源》,以及海外流水增长加速在下半年和明年对游戏的增量贡献,该行上调24-25年游戏收入预测至1898/2046亿元,同比增速分别为5.6%/7.8%。

在研究汾阳股票配资市场时,投资者可以关注以下几个方面:

广发证券主要观点如下:

高质量增长策略促进公司业绩平稳增长。

复盘过去三年战略,21年确立3个投入方向,海外游戏、短视频和企业服务。22年降本增效的同时开发新的收入来源。23年以视频号、小游戏为代表的新芽业务崭露头角。基石业务份额稳健,多元新芽业务驱动中期业绩稳定增长。长期,投入生成式AI,在用户场景和新技术领域不断探索,颇具想象力。

保持常青游戏的生命力与新游研发结合,通过长线运营策略,长坡厚雪。

公司23年财报披露本土重点热门游戏数量从22年6款增加到23年8款,24年受益于新产品《地下城与勇士:起源》上线后的强劲表现,或将迎来新的大产品周期。受策略调整和《荒野乱斗》等产品爆发驱动,根据1季报,海外游戏24Q1流水同增34%,增长加速。

新芽业务茁壮发展,边际利润贡献较高。

基于视频号、小程序等仍在增长的使用场景,商业化逐步增强;广告、小游戏、直播电商技术服务费等高利润的收入流,仍有持续增长动因,加速经营杠杆的释放。

风险提示:监管趋严的风险、游戏版号审核趋严、受新技术带来的竞争挤压的风险、海外业务受地缘因素带来的不确定性风险。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 配资炒股网站蹿必选